米国株ビギナーズラックで味をしめた”はるもえ”@1106harumoeです。

詳細はコチラ↓をクリック。

いまだに初心者の域を脱しない私でも『Market Hack流 世界一わかりやすい米国式投資の技法』は、マネできそう。自分自身のメモ代わりとして、この記事を書きました。

著書はどんな人:投資関連 WebメディアMarket hackの編集長。YouTube・Twitter でも米国株情報を発信、かなりのツイ廃。

序章

1990年代のシリコンバレーとMarket Hack流投資術が生み出されるまで

過去の話や著者のひととなりが書かれています。私のようなTwitterでのフォロワーは、著者の事をよく知っているのでサラッと読む程度で良い。

chapter 1

Market Hack流投資術

投資の考え方が書かれています。私が探していたことが載っていました。

Market Hack流投資術は10ヶ条からなります。

①営業キャッシュフローの良い会社を狙え

営業キャッシュフローは毎年着実に増えていること。営業キャッシュフローは会計的に一番ごまかしにくいから。

営業キャッシュフローは純利益より大きくなければいけない。

Total Cash Flow From Operating Activities > Net Income

営業キャッシュフローより純利益の方が大きくなってしまっている会社は粉飾のリスクあり。

営業キャッシュフロー・マージンが15〜35%ある会社を狙え。

営業キャッシュフロー・マージン=営業キャッシュフロー÷売上高

一度営業キャッシュフローマージンをチェックすれば四半期ごとに調べる必要はない。なぜなら営業キャッシュフローマージンの構造は毎年ガラガラ変わったりしないから。すでに儲かる構造になっている会社はよほどのことがない限りその構造は崩れない。

期末に駆け込みで数字を作った企業の四半期決算は売掛金が多く残る。←決算のため無理をした。DSO= デイズ・セールス・アウトスタンディング(売掛金の回収に要した日数)この数字は小さければ小さい方が良い。前期と比べて今季のDSOが増えているか減っているかを比較する。

営業キャッシュフローの調べ方は⇒こちら

売上高の調べ方は⇒こちら

②保有銘柄の四半期決算のチェックを怠るな

次の決算発表日くらいは知っておくこと

決算発表日の調べ方は⇒こちら

コンセンサス予想を調べる

コンセンサス予想とはその銘柄を調査している各証券会社のアナリストの予想の平均値。

コンセンサス予想の調べ方は⇒こちら

コンセンサス売上高を調べる

コンセンサス売上高の調べ方は⇒こちら

決算が良かったという場合

1.EPS の数字がコンセンサス予想を上回る。

2.売上高の数字もコンセンサス予想を超える

3.ガイダンスが来期の EPS と売上高の予想を超える。

この三つが揃って満足の行き行く決算だったと評することができる。

上場まもなく決算を2回連続でしくじった会社の株は売れ!良い株というのは、来る決算も来る決算も、毎回きっちり予想を上回る株。

③業績・株価の動きが荒々しい銘柄と、おとなしい銘柄をうまく使い分けろ

ホームラン狙いよりシングルヒット狙いの方が勝つ確率は高い。本書にはおすの保守的銘柄が記載されています。

④分散投資を心がけろ

個人投資家の株式投資では10から16銘柄程度が目の行き届く限界。

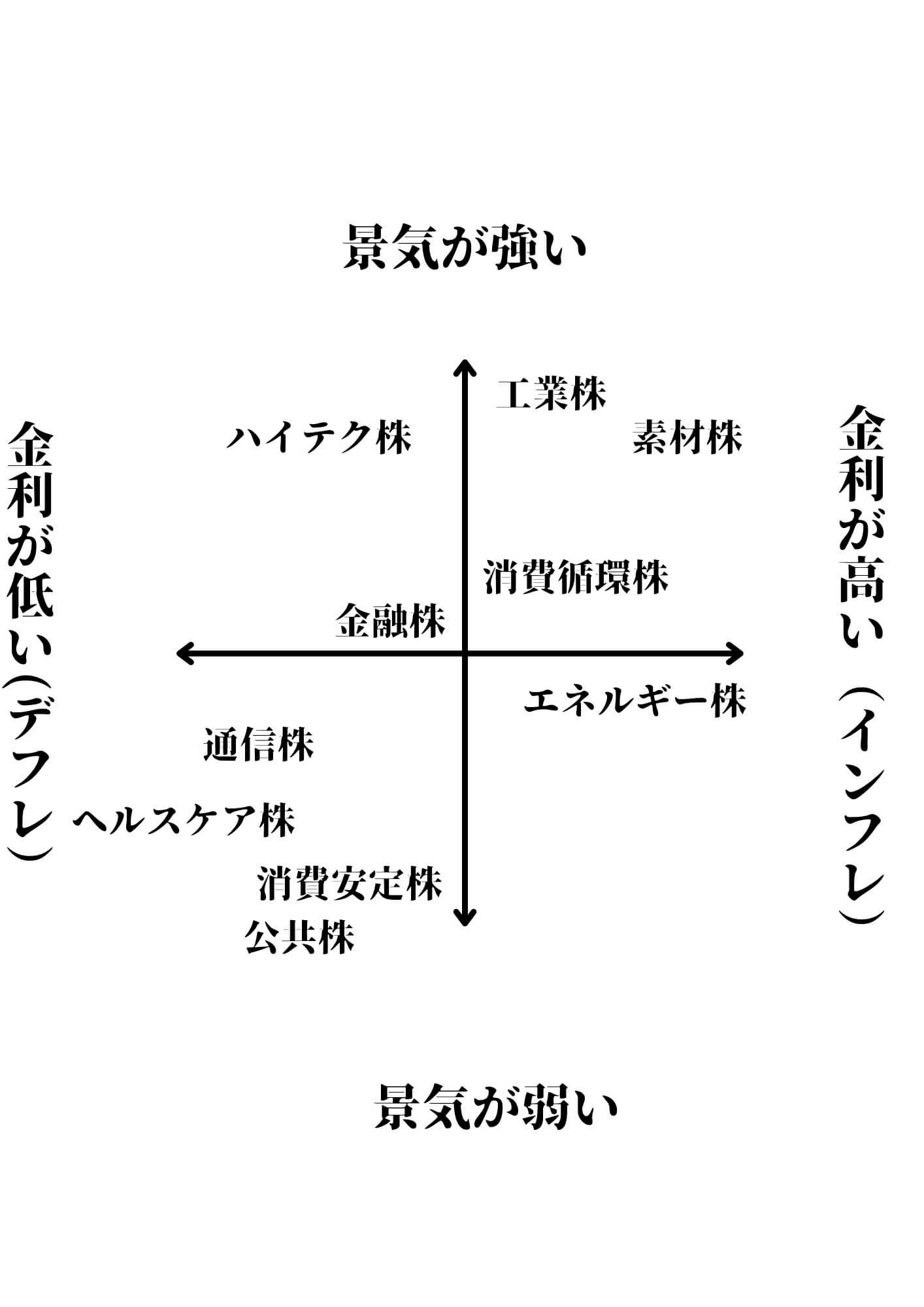

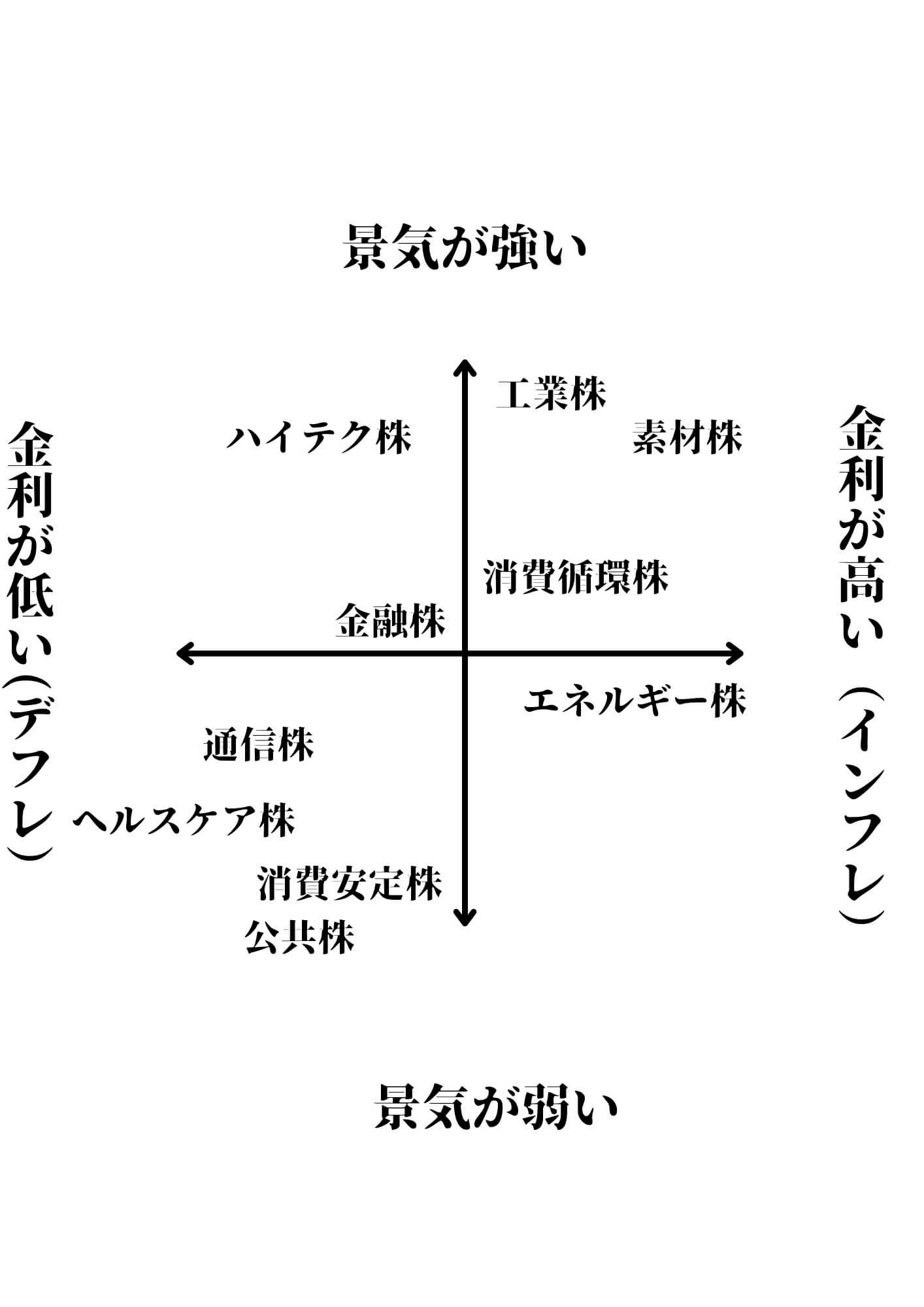

業種を分散させる。特定の局面でポートフォリオに組み入れられた銘柄の全てが同時に駄目になってしまわない為に取られる予防処置。

⑤投資スタイルをきちんと使い分けろ

グロース投資

その企業が市場平均に比べてより高い収益成長の見込める場合、株価収益率つまりPER、株価純資産倍率つまりPBRなどの水準を気にせずに投資する方法。

グロース投資で株を買った直後から利が乗り始めないなら銘柄選択や買うタイミングを間違った可能性が高い。すぐ処分せよ。

グロース株はベータ値が高いので市場平均よりによりさらに大きなリターンが期待できる。

ベータ値とは

市場全体の動きで説明できる株価の上下のこと。例えば日経平均が1%上昇した時、ある株が同じく1%上昇したなら、ベータ値は1.00になります。一般にベータ値が1.00以下であればベータ値が低いと言います。逆にベータ値が1.30以上であればベータ値が高いといえる。

バリュー投資

株価がその企業の内在価値に比べて割安に取引されている時を見計らって投資するスタイルのこと。

バリュー投資でいう良い会社とは

1事業規模がバカでかい

2市場占有率が圧倒的である

3構造的競争優位(=多くの場合低コストになる特別な秘密を持っている)

4太刀打ちできない無形資産(ブランド)

5ネットワーク効果

6ユーザーや顧客にとって乗り換えコストが大きすぎる

⑥長期投資と短期投資のルールを守れ

短期投資

買った直後から利が乗らなければ失敗。

長期投資

上場して20年くらい時間が経っている銘柄に投資したい。過去10年くらいは営業キャッシュフロー・マージンで15〜35%をたたき出しているような具体的に示せる実績を持っている会社。 IPOして間もない若い会社は90%位の割合で長期投資には向かない。

⑦マクロ経済がわかれば、投資家としての洗練度が格段に上がる

ジョージソロスのグローバルマクロという投資戦略

ジョージソロスは1992年にイギリスEMS (European Monetary System、欧州通貨制度=ユーロの前身として採用された、地域的半固定為替相場制度)から脱退せざるをえなくなった時、ポンドを大量に打って「イングランド銀行を破産させた男」という異名を取りました。

ソロスはグローバル・マクロの投資戦略について、「私はあるルールに従ってトレードするのではないゲームのルールが変わる瞬間をめがけてトレードを仕掛けるのだ」「危機が起こる可能性を探している」

初心者の私には難しい。

⑧市場のセンチメントを軽視する奴は儲けの効率が悪い

朝の通勤電車の中吊りの雑誌の宣伝に投資の見出しが躍ったら、すぐに買いの手を止める、日曜日の日経新聞に投資信託の全面広告が出たら、その分野の株や投信は避けるという事を励行するだけでパフォーマンスは格段に改善する。

⑨安全の糊代をもて

株にはリスクがつきもの。なるべく安い値段で仕入れることが最悪のケースから自分を守ることができる。

安易にPERの数値を信用するな。

⑩謙虚であれ

投資の勉強に終わりはない。

chapter 2

ポスト団塊ジュニア世代のネクストエッグ戦略

chapter1で投資先が決まったなら、次に考えるべきポートフォリオやNISA口座のことが載っています。

ついつい値動きが荒っぽい銘柄に投資してしまいがちですが、本書の解説を読むとおとなしい銘柄でも利益が上がるのがわかります。

NISA の攻略法

売ったら負け

5年間ギリギリまで利確しない方が得。NISA向きの銘柄は限定されてくるということになります。配当収入に対しても無税なので高配当銘柄を選ぶのが良い。

chapter 3

デイトレーダーへの道

先物取引のことが書かれています。真剣にトレードを追求する個人投資家が最終的に辿り着く究極の金融商品である、との事です。

米国株投資の初心者な私には今のところ必要ないです。先物取引の投資方法が詳しく書かれているので、こういう金融商品もあるのか言うという程度で読みました。

chapter 4

長期投資のコツ

長期にわたる経営の実績をチェックするなら、昔にさかのぼり一株当たり純資産(BPS)がどう推移してきたかを調べ、企業の手堅さを推し量る。

長期でのインデックス投資はロングオンリー(買いから入る投資手法)のミスを軽減できる。

ミスとは

1無駄な売買を繰り返し手数料コストばかり掛かる

2そもそもフィーの割高な金融商品に手を出す

3相場のタイミングを誤り怖くなって安値で売ってしまう

インデックス投資の弱点は「マーケットは長期で右肩上がりである」ことを前提にしている点。

ウィリアム・オニールの成長株投資10のルールと【CAN SLIM】は7つの鉄則

オニールの投資法が簡潔に書かれています。

こちらの著書も読みましたが実践するには難しい。

著書でオニールの詳細についてのまとめは⇒こちら

ある国の株式市場全体に投資する際の心得

現在の輸出額がピーク時より5%以上落ち込んだら要注意

経常収支が赤字でしかも通常の赤字幅を逸脱して赤字が拡大中なら要注意

外貨準備が減り始めたら赤信号

投資家のリスク許容度が下がってしまった時はどんなに内容の良い国でも売られる

JETRO(日本貿易振興機構)で確認できます。

chapter 5

2014年の投資機会

2013年発行時の著者のおすすめ銘柄が紹介されています。当時購入していたら利益はどれくらい?と、チャートを確認しながら楽しめました。

適した証券口座を探している人へ

取引手数料は抑えたい、米国株の取り扱い銘柄数が多いからこっちへ、なんてやっているうちに6つも証券口座を開いていた”はるもえ”@1106harumoeです。

初めて口座を開く人・自分にあった口座をさがしている人の参考になればと、アナタにピッタリな証券会社を診断する記事を書きました。⇒こちら

試してみてください。

またね。